Cerca de 85% das famílias aumentam seu patrimônio com disciplina financeira. A gestão de riqueza é um desafio, mas com planejamento, você alcança seus objetivos.

A disciplina financeira é crucial para crescer seu patrimônio. Cerca de 70% acham difícil manter a vida financeira organizada. Mas, com as estratégias certas, você pode prosperar.

Planejar financeiramente significa definir metas, entender sua situação e tomar decisões informadas. Cerca de 75% das pessoas começam a investir após fazer um orçamento realista.

Principais Aprendizados

- A disciplina financeira é essencial para o crescimento patrimonial

- Planejamento financeiro ajuda a definir e alcançar objetivos

- Orçamento realista permite reservar dinheiro para investimentos

- Educação financeira é fundamental para tomar decisões acertadas

- Diversificação de investimentos minimiza riscos e maximiza retornos

Entendendo o conceito de patrimônio financeiro

O patrimônio financeiro é muito importante para a saúde financeira de todos. Ele soma todos os ativos financeiros, como investimentos e poupanças. Isso inclui bens materiais também.

Definição de patrimônio financeiro

Para calcular o patrimônio financeiro, usamos uma fórmula simples. Ela mostra a diferença entre ativos e passivos. Isso nos dá uma visão clara da situação financeira:

Patrimônio líquido = ativos – passivos

Os ativos são coisas de valor, como dinheiro em conta e imóveis. Os passivos são dívidas e obrigações financeiras.

Importância do patrimônio para a saúde financeira

Ter um patrimônio sólido ajuda a alcançar metas importantes. Isso inclui uma aposentadoria confortável e educação para os filhos. Também traz segurança e liberdade financeira.

Componentes do patrimônio financeiro

O patrimônio financeiro tem vários elementos:

- Ativos líquidos: dinheiro em conta e investimentos de fácil resgate

- Investimentos de longo prazo: ações, fundos imobiliários, títulos

- Bens materiais: imóveis, veículos, obras de arte

- Bens imateriais: marcas, patentes, direitos autorais

Gerenciar bem esses componentes ajuda no crescimento do patrimônio. Isso é crucial para alcançar metas pessoais e familiares.

| Fase da vida financeira | Foco na construção patrimonial |

|---|---|

| Acumulação | Aumento de renda e investimentos |

| Manutenção | Preservação e crescimento moderado |

| Sucessão | Planejamento da transferência de bens |

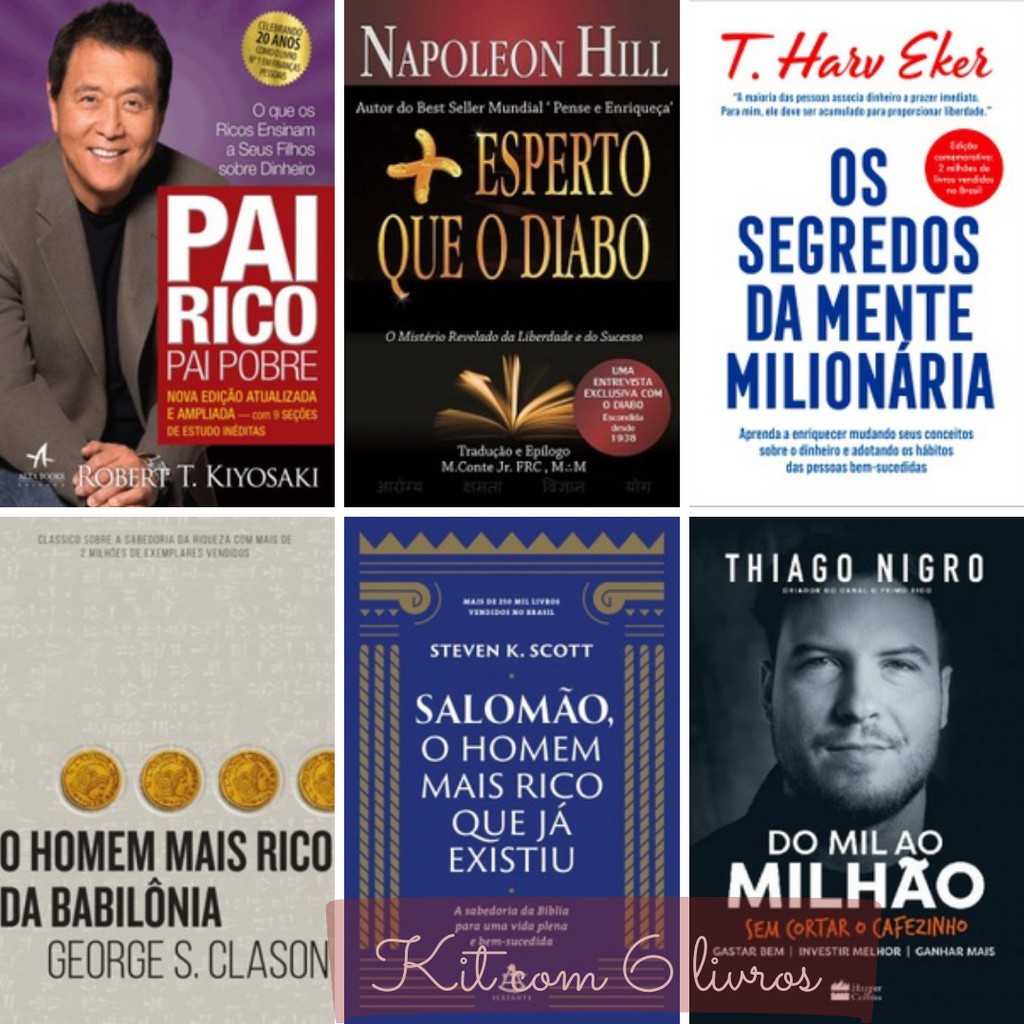

O papel da educação financeira na construção patrimonial

A educação financeira é muito importante para construir um patrimônio. Ela ajuda as pessoas a gerir melhor seus recursos. Isso significa tomar decisões melhores sobre gastos e investimentos.

Com conhecimento financeiro, é possível evitar gastos desnecessários. Também é possível encontrar boas oportunidades para melhorar as finanças pessoais.

Ter uma boa base em educação financeira ajuda a entender conceitos importantes. Isso inclui economia, poupança e planejamento financeiro. Entender esses conceitos ajuda a definir metas e alcançá-las, o que é essencial para construir um patrimônio.

A educação financeira faz com que as pessoas gerenciem seus recursos melhor. Isso cria uma base financeira forte para o futuro. Além disso, ajuda a lidar com problemas financeiros de forma mais segura, aumentando a resiliência.

A educação financeira desde cedo ajuda a criar bons hábitos com dinheiro. Isso faz as pessoas tomar decisões financeiras melhores.

Veja a importância da educação financeira na tabela abaixo:

| Aspecto | Sem Educação Financeira | Com Educação Financeira |

|---|---|---|

| Controle de gastos | Desorganizado | Eficiente |

| Planejamento financeiro | Ausente ou ineficaz | Estruturado e orientado a metas |

| Investimentos | Aleatórios ou inexistentes | Diversificados e alinhados ao perfil |

| Resiliência financeira | Baixa | Alta |

Investir em educação financeira é crucial para proteger e aumentar o patrimônio. Isso traz uma abordagem mais consciente sobre dinheiro. Assim, contribui para um futuro mais estável e próspero.

Estabelecendo metas financeiras claras e realistas

Planejar suas finanças começa com metas claras e alcançáveis. Isso é crucial para crescer seu patrimônio e ter uma vida financeira estável.

Definição de objetivos de curto, médio e longo prazo

As metas financeiras têm prazos e valores diferentes. Por exemplo, um objetivo de curto prazo pode ser poupar R$300 por mês. Para um carro novo, você pode precisar de R$20 mil.

As metas de longo prazo podem ser comprar uma casa de R$300 mil ou investir para a aposentadoria.

Alinhamento das metas com o planejamento financeiro

Para alcançar seus objetivos, é importante alinhar as metas com seu planejamento financeiro. Isso significa reservar uma parte da renda para investimentos e cortar gastos desnecessários.

Usar a metodologia SMART (Específico, Mensurável, Atingível, Relevante e Temporal) ajuda a definir metas eficazes.

Importância da revisão periódica dos objetivos

Revisar suas metas é crucial para manter o plano financeiro atualizado. Monitore seu progresso e ajuste as estratégias quando necessário. Isso mantém seus objetivos relevantes e alinhados com sua situação financeira.

Lembre-se: metas bem definidas permitem priorizar gastos, economizar e encontrar investimentos adequados ao seu perfil.

Estabelecer metas financeiras claras e realistas é um grande passo para sua estabilidade financeira e crescimento do patrimônio.

Criando um orçamento eficiente para controle de gastos

Ter um orçamento pessoal é essencial para gerenciar bem suas finanças. Ele ajuda a ver onde o dinheiro vai, a controlar os gastos e a planejar melhor. Para começar, anote todas as suas fontes de renda e organize suas despesas.

Um bom planejamento de despesas segue a regra 50-30-20. Isso significa: 50% para gastos essenciais, 30% para o que você gosta e 20% para poupar e pagar dívidas. Essa divisão mantém um bom equilíbrio entre o necessário e o que você deseja.

Para controlar melhor os gastos, veja o que você pode cortar. Analise seus hábitos e procure formas mais baratas de atender às suas necessidades. Busque melhores preços em serviços e compara preços antes de comprar.

“Pague-se primeiro” – priorize a poupança e os investimentos antes de gastar com outras despesas.

Use planilhas ou apps para gerenciar seus gastos. Isso te ajuda a ver onde pode melhorar e a manter seu orçamento em dia com suas metas.

| Categoria | Porcentagem da Renda | Exemplo (Renda R$5000) |

|---|---|---|

| Gastos Essenciais | 50% | R$2500 |

| Despesas Pessoais | 30% | R$1500 |

| Poupança e Dívidas | 20% | R$1000 |

Reveja e ajuste seu orçamento de vez em quando. Isso te permite se adaptar a mudanças e manter seus objetivos em foco.

Estratégias para aumentar a renda e reduzir despesas

Aumentar a renda e reduzir despesas são chaves para crescer financeiramente. O Banco Central do Brasil mostra que a queda da inflação aumentou o poder de compra. Isso torna usar estratégias financeiras eficazes muito importante.

Identificação de fontes adicionais de renda

Buscar rendas extras é uma boa maneira de melhorar suas finanças. Considere:

- Trabalhos freelance em sua área de expertise

- Venda de itens não utilizados

- Investimento em educação para melhorar perspectivas profissionais

Técnicas para cortar gastos supérfluos

Reduzir gastos é essencial para equilibrar as finanças. Analise seus gastos e pense em:

- Cancelar serviços desnecessários

- Buscar alternativas mais econômicas para suas necessidades

- Planejar compras com antecedência para aproveitar melhores preços

Negociação de dívidas e melhores condições de pagamento

Negociar dívidas pode trazer condições melhores de pagamento. O Governo Federal apoia o uso consciente do crédito. Ao negociar dívidas, você pode:

- Reduzir taxas de juros

- Estender prazos de pagamento

- Obter descontos em pagamentos à vista

Adapte essas estratégias para sua vida e família, focando em mudanças duradouras. A educação financeira é chave para tomar boas decisões. Isso ajuda no crescimento econômico pessoal e do país.

A importância da poupança e da reserva de emergência

A poupança e a reserva de emergência são muito importantes para a segurança financeira. Criar um fundo para imprevistos é essencial. Isso ajuda a enfrentar desafios econômicos inesperados.

Um estudo mostra que 78% das pessoas podem enfrentar grandes problemas financeiros em 10 anos. Além disso, 4 em cada 10 adultos não teriam dinheiro para uma despesa de 400 reais sem pegar empréstimo.

Os especialistas dizem que você deve ter uma reserva de emergência para cobrir de três a seis meses de gastos. Essa poupança deve ser fácil de acessar, mas não misturá-la com sua conta corrente para evitar gastos desnecessários.

Para construir sua reserva, considere:

- Automatizar transferências mensais para a poupança

- Cortar gastos supérfluos

- Investir em opções seguras como Tesouro Selic ou CDBs com liquidez diária

- Reavaliar e ajustar sua estratégia regularmente

A poupança não é só um colchão financeiro. Ela é a base para aproveitar oportunidades de investimento no futuro. Com disciplina e planejamento, você vai fortalecer sua segurança financeira e ter um futuro próspero.

Como impulsionar o crescimento do seu patrimônio através de investimentos

Investir de forma estratégica é essencial para aumentar seu patrimônio. É importante escolher investimentos rentáveis que se alinhem com seus objetivos financeiros e perfil de risco. Vamos explorar algumas estratégias eficazes para impulsionar o crescimento do seu patrimônio.

Diversificação de portfolio

A diversificação de portfolio é essencial para reduzir riscos e maximizar retornos. Distribuir seus recursos em diferentes tipos de investimentos minimiza o impacto de perdas em um setor específico. Uma carteira diversificada pode incluir ações, títulos, fundos imobiliários e renda fixa.

Análise de risco e retorno

Antes de investir, é crucial realizar uma análise de risco detalhada. Avalie o potencial de retorno de cada investimento em relação ao risco associado. Lembre-se: maiores possibilidades de rentabilidade geralmente vêm acompanhadas de riscos mais elevados.

Escolha de investimentos adequados ao perfil do investidor

Seu perfil de investidor deve guiar suas escolhas. Se você é conservador, opte por investimentos de menor risco, como títulos do Tesouro Direto. Para perfis mais arrojados, ações e fundos multimercado podem ser opções atraentes. O importante é alinhar seus investimentos com seus objetivos e tolerância ao risco.

| Perfil do Investidor | Tipos de Investimentos | Nível de Risco |

|---|---|---|

| Conservador | Poupança, CDB, Tesouro Direto | Baixo |

| Moderado | Fundos de Investimento, Debêntures | Médio |

| Arrojado | Ações, Fundos Imobiliários, Criptomoedas | Alto |

Lembre-se: buscar conhecimento contínuo sobre o mercado financeiro e ajustar sua estratégia de investimento periodicamente são práticas essenciais para o crescimento sustentável do seu patrimônio. Invista com sabedoria e discipline-se para reinvestir os rendimentos, aproveitando o poder dos juros compostos.

Proteção patrimonial e gestão de riscos financeiros

Preservar e aumentar sua riqueza exige proteção patrimonial. Isso envolve várias estratégias para assegurar a segurança financeira e o crescimento do seu patrimônio.

Minimizar ameaças ao seu patrimônio exige uma gestão de riscos eficaz. Isso significa identificar problemas como dívidas, investimentos arriscados ou falta de planejamento para a aposentadoria.

Um bom planejamento financeiro é crucial para a proteção patrimonial. Ele ajuda a definir metas, criar estratégias de investimento e estabelecer uma reserva de emergência.

“A proteção patrimonial visa reduzir ameaças dos riscos operacionais que permeiam os patrimônios empresariais, os quais podem ter origem em contextos políticos e econômicos.”

Para uma gestão de riscos eficiente, considere:

- Diversificar investimentos

- Contratar seguros adequados

- Realizar planejamento sucessório

- Buscar educação financeira contínua

A proteção patrimonial deve ser adaptada ao seu perfil. Considere seus objetivos de longo prazo e as mudanças econômicas. Investir em consultoria especializada pode garantir a segurança e o crescimento do seu patrimônio.

Disciplina financeira como pilar para o sucesso a longo prazo

A disciplina financeira é essencial para alcançar o sucesso e o crescimento patrimonial. No Brasil, apenas 60% das pessoas com educação financeira evitam dívidas. É importante desenvolver hábitos financeiros sólidos.

Planejar para o futuro e controlar emoções ao lidar com dinheiro pode economizar até 15% do salário. A educação financeira contínua é vital para manter a disciplina. Desde 2020, ela é parte das Diretrizes de Educação Nacional.

Quem entende de finanças tem 40% mais consciência sobre suas despesas. Isso aumenta o patrimônio em 30% em comparação com quem não tem conhecimento financeiro.

Para alcançar o sucesso financeiro, é crucial definir metas realistas e acompanhar o progresso. Isso pode resultar em um acúmulo de riqueza 30% maior. A disciplina financeira inclui economizar, cortar gastos, investir e aumentar a renda.

Com essas estratégias, você estará no caminho certo para o sucesso financeiro a longo prazo.